「チャートはフラクタル構造である」と良く聞く話だと思うのですが、このフラクタル構造をトレードやチャートを見る時にどう使うか、ご存知でしょうか?

今回は、フラクタル構造を移動平均線を使って、実際のトレードに活かす話をしていきます。

チャートにおけるフラクタル構造とは?

トレードをする前までは、チャートに時間足という概念さえ有ることさえ知りませんでしたが、このブログを御覧頂いている方は、さすがにチャートを見たことが無いという方は居ないと思うので、様々な時間足があるのをご存知だと思います。

チャートには月足、週足、日足、4時間足、1時間足、30分足、15分足、5分足、1分足と長期間(上位足)から短期間(下位足)までありますが、これ不思議なことに、上位足の値動きの中に、下位足にも上位足と同じ値動きが含まれるということ。

例えば、上位足が下降ダウから上昇ダウへ転換するときは、下位足でも同様に、下降ダウから上昇ダウへ転換し、更にその下位足でも下降ダウから上昇ダウへ転換しているということ。

要するに上位足がダウ転換するときは、下位足からダウ転換がスタートしています。

とはいえ、下位足がダウ転換したからと言って必ず上位足までトレンド転換が波及することは無いということは、あなたならご存知だと思います。

例えば日足が上昇ダウでその下位足である4時間足が下降ダウに転換しても、必ず日足は下降ダウには転換しないですよね?

再度、4時間足が上昇ダウへ転換して、日足の方向がそのまま継続なんて日常茶飯事にあります。

なので、知っていても使えない(使いにくい)理論であります。

移動平均線をフラクタル構造に当てはめてみる

そこで冒頭にもあるように、移動平均線を用いて、フラクラル構造を見ていくことにします。

移動平均線は、みなさまもチャートに入れているはずのお馴染みのインジケーター。

ざっくり相場の方向を知るために使ったり、グランビルを知るために使ったり、色んな使い方あるのですが、

移動平均線は、ある一定の期間の値動きを平均化したもの

じゃないですか?

この性質を利用すると、前述のフラクタル構造が理論ではなく使えるものになるのです。

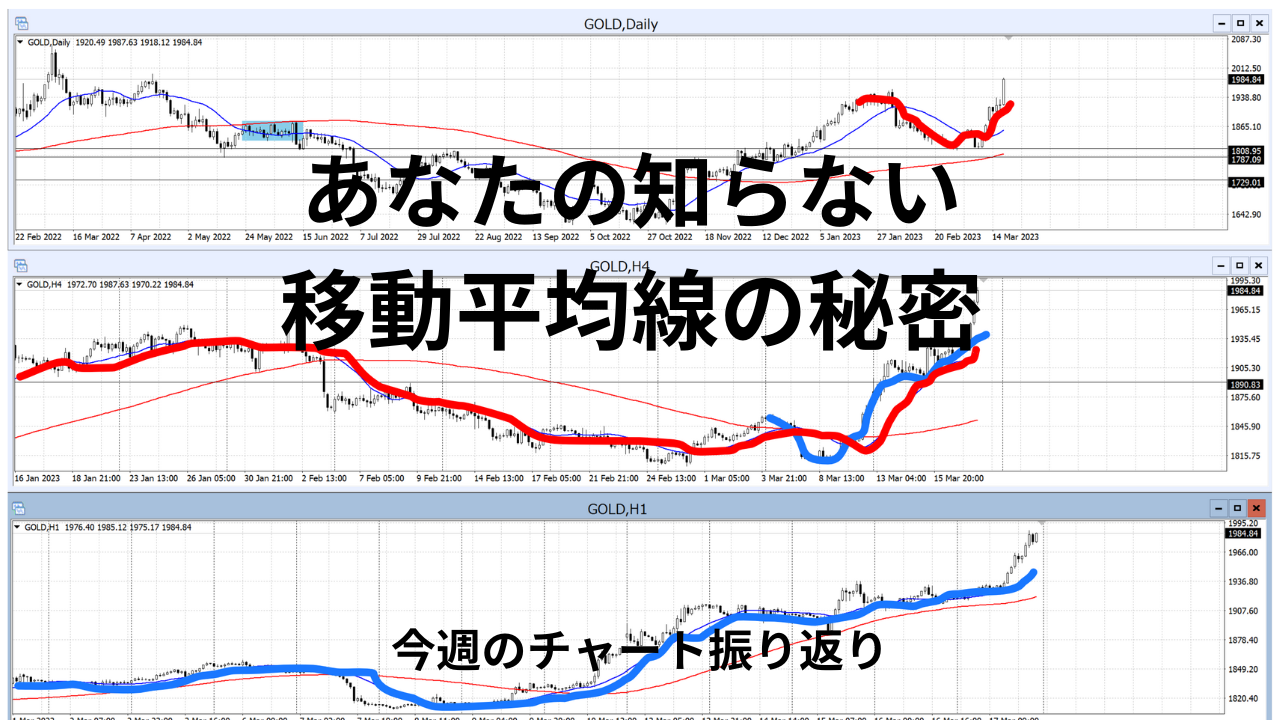

こちらは、現在(2023年3月18日時点での)ゴールドの上から日足、4時間足、1時間足チャート。

なぜ、ゴールドのチャートを使ったかというと、どのペアのチャートでも同じ動きをするという証明のため、普段取り上げないゴールドを使ってみました。

そのチャートの20期間移動平均線の値動きをわかりやすくするために濃いラインでなぞってみました。

一番下の1時間足の移動平均線の値動きを青。

真ん中の4時間足に、下の1時間足の移動平均線の動きを青でなぞり、更に移動平均線の値動きを赤でなぞりました。

一番上の日足には、真ん中の4時間足の移動平均線の動きを赤でなぞりました。

いかがでしょうか?

およそですが、移動平均線の値動きは、一つ上のローソク足の値動きをトレースするということ、わかりましたでしょうか?

また、この移動平均線の値動きを波として見て下さい。

1時間足の移動平均線の波(青色)は安値切り上げしていますよね?

そのときの4時間足の値動きも、安値切り上げします。

更に言うと、4時間足の移動平均線(赤色)が下向きだったのが上方向へ転換していますよね。

- 移動平均線の値動きは、1つ上の時間足のローソク足の値動きと相似する

- 移動平均線レベルの安値切り上げ、高値切り上げは、上位足のローソク足レベルの方向を転換させる

- ローソク足レベルの安値切り上げ、高値切り上げは、移動平均線の方向を転換させる

まとめるとこうなります。

移動平均線の波レベルの動きを、フラクタル構造として当てはめるとわかり易くなるのおわかりでしょうか?

実際のチャートでそのことを確認しましょう。

下位足である、1時間足の移動平均線の方向転換は、上位足である4時間足のローソク足レベルの方向転換と相似。

更に、4時間足の移動平均線の方向転換は更に上位足である日足のローソク足レベルの方向転換に相似。

ここで特筆できるのは、

この移動平均線の方向転換は、上位足のローソク足の方向転換に相似し、長期間に渡りホールドできる相場環境を作り出すということ。

このゴールドは丁度、日足の方向転換に当たり、出来すぎの感ありますが、4時間足チャートを見てくださるとわかるように、ほぼ10連続の陽線が出続け、4時間足の移動平均線にタッチし上昇した局面では大陽線が出る、リスクリワードが極大で長時間ホールドできる、仕事をしながらトレードする兼業トレーダーにとっては正しく天国と言える相場が訪れます。

前述の通り、移動平均線はある期間の値動きの平均に当たるので、移動平均線が一旦方向転換した際は安易に短期間で逆行しないのです。

4時間足で陽線が10連続というのは、40時間、つまりおよそ2日間、決済しなくて良いということです。

こんな美味しい相場獲らないとバカですよね?

当ブログで何度もお伝えしている通り、5分足、15分足でのデイトレの環境認識足は4時間足が適正。

デイトレは環境認識足の陰線、陽線を5分足、15分足で獲りに行くイメージ。

ここまでをまとめると

デイトレで取るべきところは、

- 1時間足の移動平均線の転換場面を15分足で獲りに行くべき。

- 1時間足の移動平均線の方向転換は4時間足のローソク足の方向転換と相似する。4時間足の方向転換は、安易に逆行せず、ゆったりホールドできるリスクリワード大のエントリーチャンス。

となります。

どこを取るべきか明確になりましたね?

この移動平均線レベルの波の値動きを、中心にチャートを見ることに慣れると、同時に上位足の値動きも把握できるので、マルチタイムフレーム分析の際にも、役立つこととなります。

是非、移動平均線の波レベルでチャートを見ることをおすすめします。

そうすることでチャートを俯瞰することができ、移動平均線の方向、伸び具合も頭に自然と入ってくるので、トレードチャンス(移動平均線の転換)及びリスク(移動平均線で伸び切ったところはパス)も見出すことができるので、トレード力がアップします。

移動平均線レベルの波の動きを把握することは上位足の値動きも把握することに繋がる。

このことを、ご自分で色んなチャートで検証してみることをオススメします。←(ここ大事)

あと、移動平均線の波レベルでチャートを見ると、様々なトレードの根拠として使えます。下記記事を参考にしてください。当ブログの人気記事となってます。

また、移動平均線にまつわる記事も書いていきますのでお楽しみに。

ドル円 チャート振り返り(23/03/13-17)

先程、自分で検証しましょうと書かせていただきましたが、私も毎週末、自分のトレードの振り返り、チャートを見て振り返ってます。

過去検証が、トレード力を深める一番の近道と私は思ってますし、周りのトレードの上手い人が通ってきた道ですので、チャートの止まっている土日の1時間ほどを是非優先的に使って、やってみてください。

ここから監視ペアをドル円から順にチャートの振り返りを行っていきます。

単に振り返りだけでなく、チャートの見方で大事なことをお伝えしていきますので、お付き合いください。

ドル円は先週、日足上昇トレンドが節目に抑えられ今週は、4時間足の安値も割れ、下落トレンドへ転換し戻り待ち。

①はその初戻し。ここは狙うべきところなので、当ブログでも取り上げました。

しかし、カウンタートレンドラインを割り、良いポイントとも言えるのだが、1時間足で高値切り上げ、節目で抑えられず、損切りも大きいので、リスク大なのでスルーでOKと思います。

②は、日足の節目に支えられ反発、4時間足の売りエリオットの5波目、もしくはエクステンディッドボーナスというか7波にあたり売るのはリスク高かったが、過去の安値でWトップ(1時間足では細かいですがトリプルトップ)で抑えられたので、しっかり上昇が止まったことを確認できればエントリーできるところと思い、当ブログでも取り上げたところです。

このように、4時間足で大きく動きそうなポイントが事前に分かれば、「今日のトレードチャンス」と銘打ってブログ更新しておりますので、お気に入り登録などお願いします。

私は、ジムでトレーニングの最中で、スマホでエントリーしようと思いましたが、少し損切り大かなと思い日和って入れず…。

ここは入るべきところでした。メンタル弱いです…。

トレードは勝ち負け関わらず、自分が優位性があると思ったところを賭け続けること

と思っているので、大反省です。

Twitterでは、ブログの更新情報と共にブログでは伝えられきれないリアルタイムな情報をお届けしておりますので、登録をお願いします。

ユーロドル チャート振り返り(23/03/13-17)

この週のユーロドルは、日足の過去の安値に2度支えられ上昇。

4時間足で高値超えで押し目待ちも、その後急落で全戻し。

当ブログでこの全戻しのリスクについて何度も語っておりますが、基本、しっかり下位足で止まったことを確認してからエントリーを考えようとお伝えしています。

ここは再度日足の安値で下げ止まり、トリプルボトム。

そして1時間足でのゆったりした安値切り上げで下げ止まったことを確認。

①カウンタートレンドライン越えは入るべきところと後からチャートを振り返って、考えました。

最近、買うのは高値を越えてから、売るのは安値を割ってからを、しつこく伝えてましたが、

- 押し目買いは上位足で高値を越え、その押し目を下位足で下げ止まったことを確認して買う

- 戻り売りは上位足で安値を割り、その戻り目を下位足で上げ止まったことを確認して売る

が鉄則なので、これからは、このことも頭に叩き込んだ上で自分でもエントリーしていきますし、当ブログでもしっかりお伝えしようと思います。

トレードチャンスも増えますし、勝率も上がると思いますので、みなさまもしっかりこのことを確認してトレードしてください。

ポンドドル チャート振り返り (23/03/13-17)

この週のポンドドルは、日足で高値越えで、押し目待ちの週。

過去の高値で支えられ上昇、2点揃った高値超えでエントリーできそうだが、押し目買いというのは、前述の通り、下位足でしっかり止まったことを確認してから買いたい。

1時間足でゆったり安値切り上げすると、一つ上の時間足である4時間足でも安値切り上げが見えてくる。

そこで、カウンタートレンドライン超えから①のエントリーチャンスでした。

今日のトレードチャンスとして、ポンドドルも取り上げておりましたが、リアルタイムでは見逃してしまいました。

オージードル チャート振り返り (23/03/13-17)

オージードルは、日足は下方向で、ちょうど節目で抑えられる展開。

4時間足では高値を超えて押し目待ち。

通常はここでは買い目線ですが、日足の節目で抑えられているので、買い勢力が、買いをどこで諦めるかを見極めるためにも、何回もしつこいくらい書いてますが、1時間足でゆったりダブルトップ形成まで待つことが必要。

まあ、4時間足が上向いているので、4時間足でもわかるWトップで無いとだめですよね。

①カウンタートレンドライン割れからエントリーですが、このとき後述のドルカナダをエントリーしていたのでスルーしました。

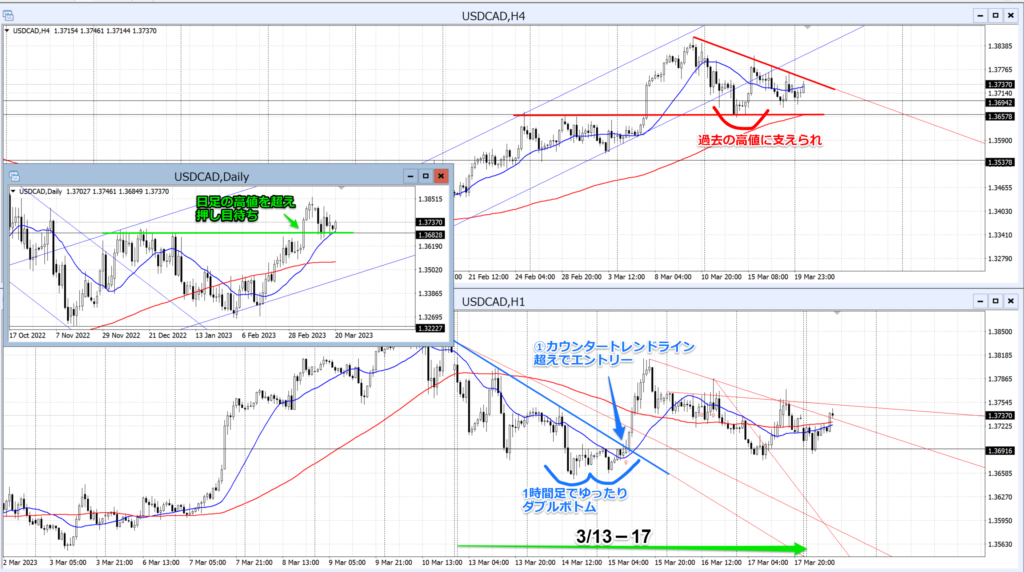

ドルカナダ チャート振り返り (23/03/13ー17)

チャート振り返りの最後はドルカナダ。

日足で高値超えで押し目待ち。

日足の過去の高値に支えられ、4時間足では下方向ですが、押し目買いのチャンスを待ってました。

1時間足でゆったりダブルボトムを形成、売りが止まったことを確認、カウンタートレンドライン超えから①実際エントリーしました。

当ブログでも取り上げております。

Twitterでトレード報告もしております。

次回も移動平均線を取り上げます。テーマは収縮と拡散です。お楽しみに。