先週に引き続き、移動平均線をどう使うのか?を解説します。

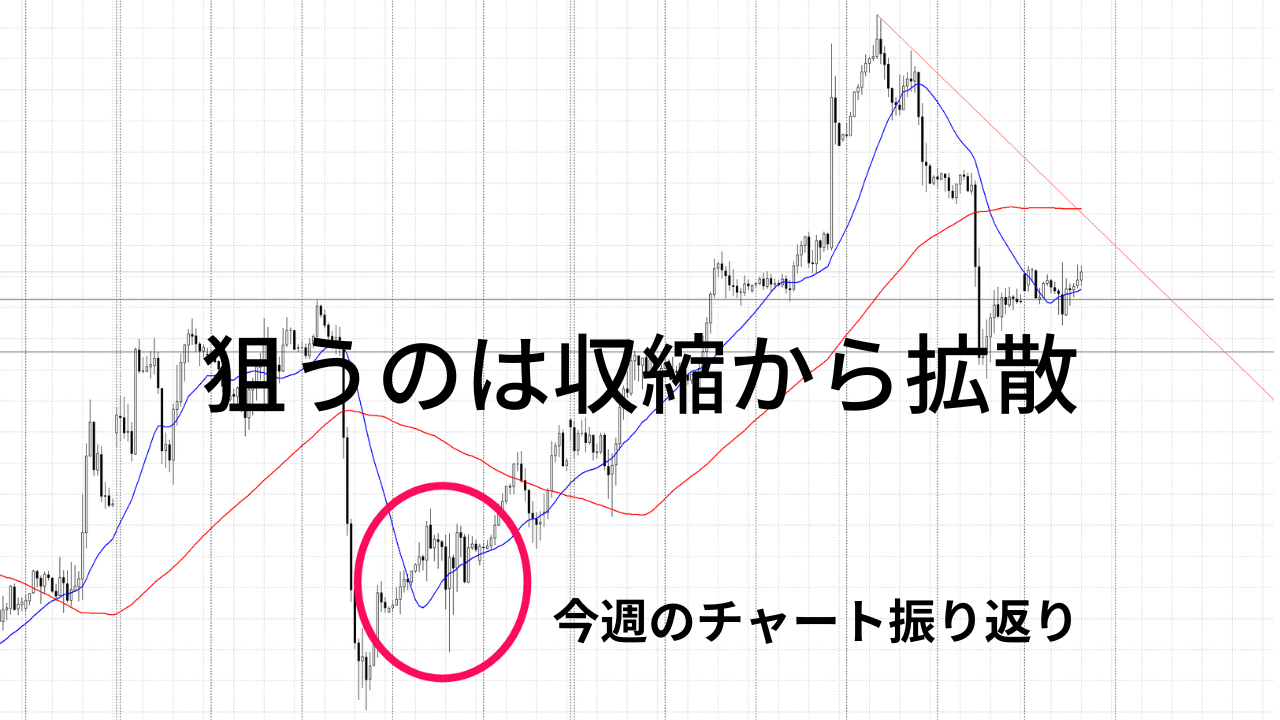

今回はのテーマは収縮から拡散。

チャートは収縮から拡散の連続です。

当然、収縮するところから拡散するポイントでエントリーするのが、トレードのコツ。

移動平均線を使って、この収縮から拡散となるポイントをどう探すのかを見ていきます。

移動平均線は、チャートの収縮から拡散を探せる優れたインジケーター

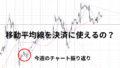

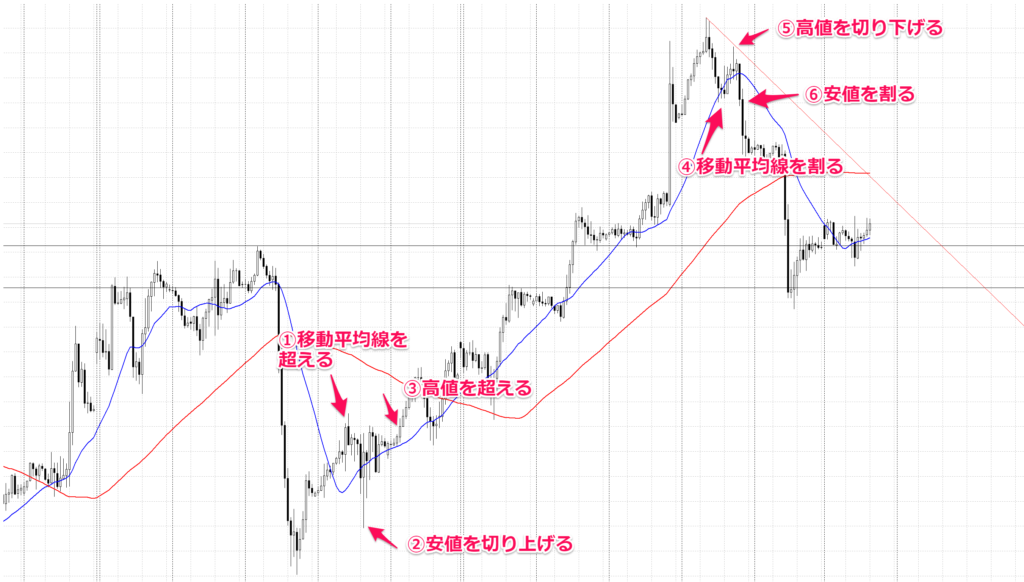

当記事のトップ画像に使ったのは、ユーロドルの1時間足チャート。

チャートを細かく見ていくと、一旦上昇後、ほぼ全戻しの下げがあり、そこから一気の上昇、過去の高値も超え更に上昇していきました。

前述の通り、トレードのエントリーポイントは、収縮から拡散するところです。

では、あなたは、どこでエントリーされたいですか?

こう答えそうですよね?

これ、①から③までのポイントで正解と思った方、間違いです。

結果、ここで動いているのですが、基本ここで入るのはリスク高いです。

まず、①と③は、高値更新している、つまり上昇トレンドが続いているところからのいきなりの下落。

②は、下落トレンドが続いているところからの急上昇。

この場面でもし、入っているという場合は、トレード見直して下さい。

完全にダウ無視の、逆張りの逆張りなので、めちゃめちゃ負けるはずです。

まあ、これ出来上がったチャートを見ているので、後付で、ここでエントリーと言えますが、リアルタイムでは怖くて入れません。

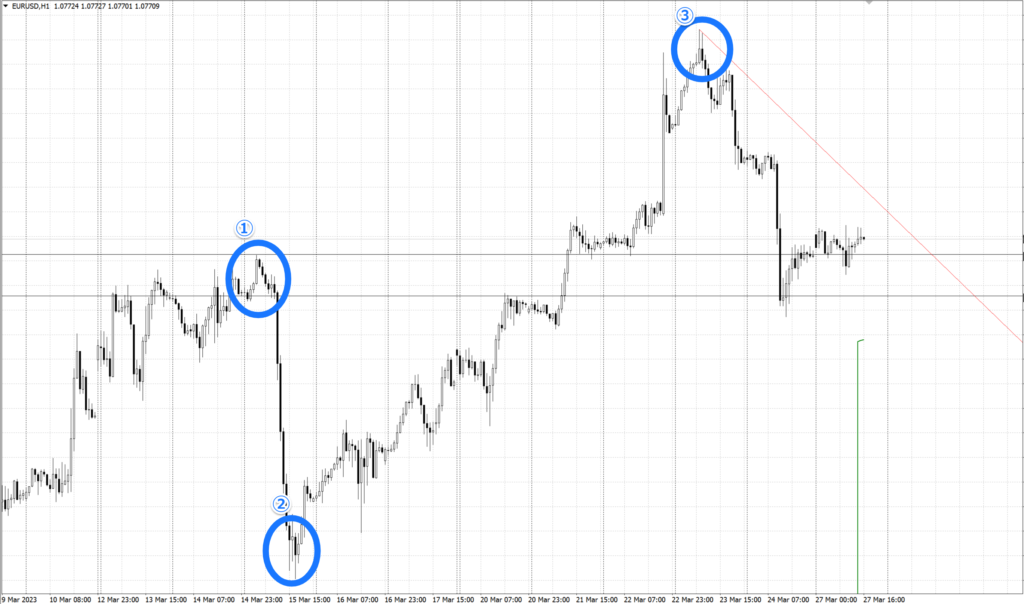

では、ここに移動平均線をチャートに表示させます。移動平均線の期間は20です。

一気にチャート見やすくなりますね。

ここで青の移動平均線が、転換しているところに注目してください。

くしくも、④は、①と被ってしまっているのですが、⑤と⑥を見て下さい。

⑤は値動き的に、安値切り上げ、⑥は高値切り下げしているところですよね。

移動平均線は、一定期間の値動きの平均をトレースしたライン。

なので、下方向に向いている移動平均線も、値動きが安値切り上げすれば、徐々に水平になり、上昇へ転じ、上方向に向いている移動平均線も、値動きが高値切り下げすれば、徐々に水平になり、下落へ転じます。

④のように急激に値動きするところも移動平均線は転換してしまうのですが、だいたいにおいて

移動平均線の転換部分は、なかなか良いエントリーポイントとなるのです。

よく収縮と拡散を表わすインジケーターとして有名なのは「ボリンジャーバンド」

そこでボリンジャーバンドをチャートに入れてみます。

ご存知の方多いかも知れませんが、ボリンジャーバンドの基準線は、20期間。

つまり20期間の移動平均線と同じ動きをします。

移動平均線を入れれば、別にボリンジャーバンドを入れなくても、収縮から転換するところはわかります。

私は、ボリンジャーバンドの2σのラインが入るとチャートが見づらいので、入れたことないです。

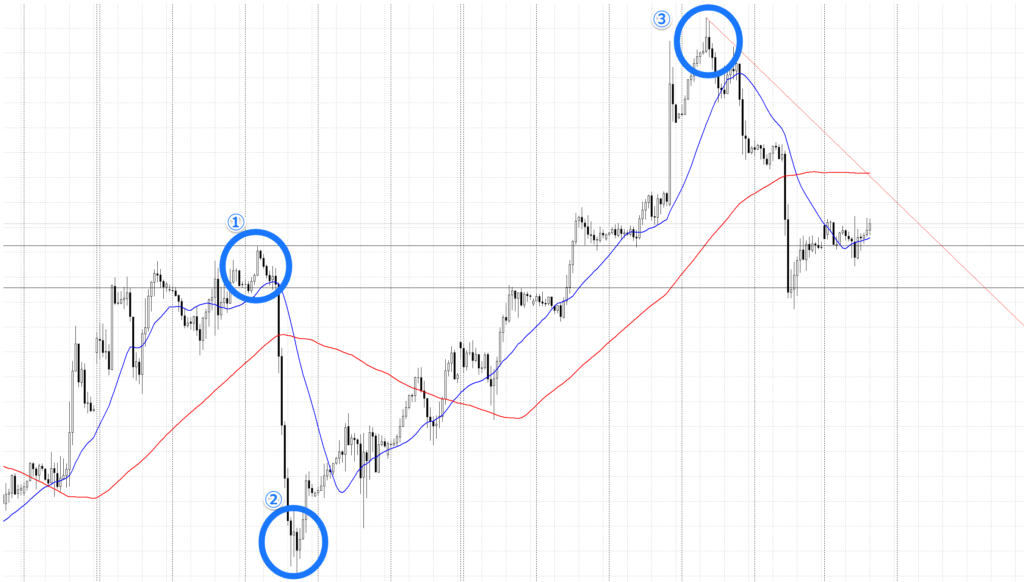

そして、移動平均線の良いところは、一旦その方向に転じてしまうと、なかなか方向を変えないこと。

移動平均線の方向にわかりやすいよう矢印を入れてみました。

チャートの縦の細いラインの横軸は1日を表していますが、④から⑤までは1日、⑤から⑥までは6日間と短ければ1日、長ければほぼ1週間近くも方向を変えません。

なので、断言しますが、

デイトレーダーにとって、1時間足の20期間移動平均線の転換部分はベストエントリーポイント

なのです。

だって、最低1日その方向を変えないのであれば、15分足でエントリーできれば、まあ負けることないですよね。

このユーロドルの⑤から⑥の期間は特别に長いですが、とはいえ、⑤でエントリーすれば、途中値動きは上下していますが、⑥まで1週間超持ち続けることが出来るスイングトレードも出来てしまうのです。

(※このユーロドルチャートを見て、今回のネタ書こうと思ったんですけどね)

但しです、移動平均線の方向が上方向、下方向に動いていたとしても、転換部分から離れれば離れるほどリスクは高まります。

何故なら、移動平均線の転換部分から入っているトレーダーたちが、いつ利確しようか、タイミングを伺っているから。

少しでも値動きが停滞すると、利確して手放し始めます。

すると、安値を割り、更に高値を切り下げて、⑥の部分のように移動平均線が下へ転換し始め、新規の売りも入ってきます。

移動平均線が伸び切ったところは、拡散しているポイント。エントリーするのはリスク大。

実際、私も1時間足の20期間移動平均線の転換部分を取りに行っているので、取り逃すと、ほぼチャート見てません。

ローソク足が移動平均線を超える、割るところを見逃すな!

ここまで見ていくと、どこで移動平均線が転換するか知りたいですよね?

移動平均線が転換するのが、事前に分かれば、そこを待つだけで良いですよね?

移動平均線が転換する前兆は、ローソク足が移動平均線を超えるか割るか。

さきほど、

なので、下方向に向いている移動平均線も、値動きが安値切り上げすれば、徐々に水平になり、上昇へ転じ、上方向に向いている移動平均線も、値動きが高値切り下げすれば、徐々に水平になり、下落へ転じます。

と書きましたが、正しくその通りで、移動平均線に絡まる状況から、ローソク足が移動平均線を超えると、徐々に下方向に向いている移動平均線は水平に移行し、安値を切り上げ、高値を再度超えると、移動平均線も連れて上に方向を向けます。

逆に、ローソク足が移動平均線を割ると徐々に上方向を向いていた移動平均線が水平になりだし、高値を切り下げ、安値を再度割ると移動平均線も連れて下へ方向転換します。

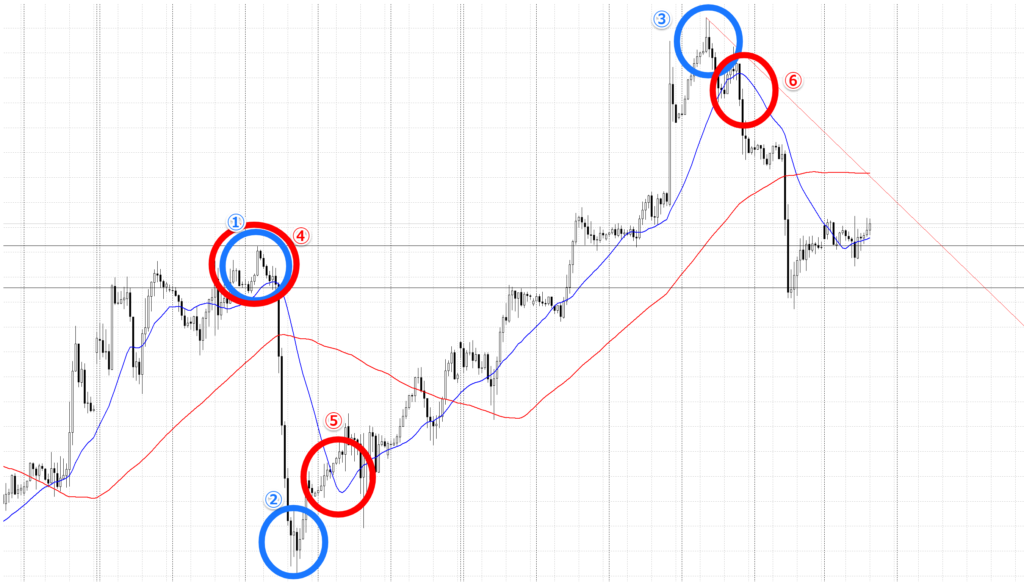

チャートで具体的に見てみます。

①から③が上方向へ移動平均線が転換する流れ、④から⑥が下方向へ移動平均線が転換する流れです。

これ、ダウの転換と同じですよね。

移動平均線もダウの一種。ダウが転換するのと同時に移動平均線も転換する。

上の流れを、違う表現ですると

- ローソク足が移動平均線を超えたら押し目待ち。

- ローソク足が移動平均線を割れば戻り待ち。

です。

更に違う表現に置き換えると、

- ローソク足が移動平均線を超え、安値切り上げ、高値切り上げする=グランビルの法則

- ローソク足が移動平均線を割り、高値切り下げ、安値切り下げする=グランビルの法則

ですよね?

つまり、

移動平均線の転換部分=ダウの転換=グランビルの法則

なのです。

鉄板中の鉄板エントリーポイントなのです。

(※鉄板中の鉄板エントリーにするためには上位足の方向、節目なども考慮しないといけません)

ドル円 チャート振り返り(23/03/20-24)

今回お伝えした「1時間足の移動平均線の転換部分」は、そもそも師匠に教えて貰ったものなのですが、

このローソク足を移動平均線を超えての押し目買い、割っての戻り売りは、私がチャートを見続けて、気づいたこと。

なので、過去検証って、新たな発見にも繋がるのです。

ということで、今週もドル円からチャートの振り返りを行っていきます。

この週のドル円は、日足は、トレンドライン+安値を割り込んで売り目線。

ただし、日足の上昇ダウ転換の起点となる高値で下落が止まりつつある。

その過去の安値で反発し、1時間足でゆったり安値切り上げて、カウンタートレンドラインを超えてエントリー可能だった⇒①

ただ、その時間、WBCの準決勝メキシコ戦を午前中に視聴、午後から所用あり、チャートを見れてなかったのです…残念。

その後、4時間足トレンドラインに抑えられ、1時間足のカウンタートレンドライン割れ⇒②

ただし、高値更新中からのいきなりの安値割れの形でエントリーするのは難易度高いですし、そもそもFOMCでの下げなのでエントリー不可です。

ユーロドル チャート振り返り(23/03/20-24)

記事冒頭で取り上げたユーロドルですが、改めて検証します。

日足は、安値で3度支えられ、上昇し、高値を超えたので完全に買い目線。

①の部分は先週の箇所なので、詳しく解説しませんが、移動平均線の転換を狙うエントリーで移動平均線に絡む高値を超えるまでも無く、カウンタートレンドラインを用いれば、損切りを小さくできますのでオススメです。

この週入れそうなのは②のポイント。

1時間足で高値切り下げ、カウンタートレンドライン割れ、移動平均線も転換と、リスク無く入れそうなポイントには見えますが、明確な上位足の節目には抑えが無く、4時間足で上昇トレンド中なので、リスク大きいです。

出来上がったチャートで見れば、「入っとけば…」なんて思うのですが、ここはスルーでOKです。

ポンドドル チャート振り返り(23/03/20-24)

ポンドドルは、日足で下降トレンドラインと高値を超え押し目待ち。

4時間足で見ても高値更新を継続中で買い目線だったのだが、4時間足レベル、日足でも確認できる節目に到達して下げてきたで、私は売り目線でいました。

なので、過去の高値に支えられ、カウンタートレンドライン超えで絶好のエントリーチャンスとなる①をスルーしてしまいました。

まあ、高値までは距離もあるので、入るのは後から見るとOKだったと思います。

ただし、いつ売り入るかわからないのでチャート閉めてホールドという箇所ではありません。

実際、再度その節目で抑えられ急落しています。

上位足の節目直下での買い、節目直上での売りは慎重に。できればスルーがベター。

オージードル チャート振り返り(23/03/20-24)

オージードルは、日足は長らく続いた下降トレンドラインを抜け、押し目待ち…か?

ユーロドル、ポンドドルと違い、日足の高値を超えていないので、それほど買いの優位性はありません。

上昇トレンドライン割れ、下降トレンドライン超えだけの根拠でのトレンド転換の判断は難しい。

ただ、トレンドラインを超え、割るというのは、今まで続いたトレンドの勢いが無くなった証拠なのは確かなので、そこは留意しておいてください。

4時間足ではなだらかな上昇トレンド。高値を超えたので買い目線、押し目待ち。

1時間足で過去の高値に支えられ、カウンタートレンドラインも引けるので、①は絶好のエントリーチャンスなのですが、FOMCなので事実上入れません。

その後チャネルラインに到達で、急落全戻し。

1時間足で安値切り上げ後、再度上昇し、カウンタートレンドラインも超えてきました。⇒②

早朝なので、私は見逃しました。

ただ、ここは覚えておいてほしいのが、

アメリカの主要指標発表(FOMC、雇用統計、CPI)の翌朝の東京時間は以外とチャンスある。

アメリカの主要指標は、日本時間の夜から深夜にかけて発表があります。

指標発表で大きくトレンド転換して、そのまま上昇、下降ということが多いのですが、意外と、深夜帯に形を作って東京スタート時間辺りに動くことも多かったりします。

アメリカ市場休日、翌日朝の東京時間スタートは更にチャンスが多い。

ついでに書くと、アメリカ市場休場後の東京スタートは指標発表後よりもチャンス多いです。

なぜなら、アメリカ市場が休日ということは大口投資家の資金が入らないので、チャートが動かない=収縮が起こりやすいです。

今日、冒頭からお伝えしている通り、収縮の後は、拡散ですし、主要市場が開き出すのは東京なので、スタートから動くこと多いです。

ここ覚えておいて下さい。

(私は朝早起き苦手なので、めちゃ取り逃しますが…)

すいません、話の本筋から離れてしまいましたが、③は、1時間足でゆったりダブルトップを形成。チャネルラインにも到達していますが、上位足の節目に抑えられているわけでなく、更に1時間足でも上ヒゲつけてから急落しているので、エントリータイミング取りづらいです。

④は高値切り下げ後の、移動平均線が転換する部分ですが、損切りが大きくなるのでスルーで良いと思います。

ドルカナダ チャート振り返り(23/03/20-24)

最後にドルカナダ。

日足で高値を超え、その高値が底堅く、この週は常に買い目線。

4時間足でもトレンドライン+高値超えで更にガチガチの買い目線。

1時間足では、その日足高値に支えられて、更にダブルボトムからの上昇、カウンタートレンドライン超え⇒①はエントリーチャンスでしたが、ドル円でも書きましたが、朝からWBC準決勝を見て午後からは所用、そして夕方から家飲みで、疲れて寝落ちしておりました…。

ドル円と共に、ブログに「トレードチャンス」としてUPしようと画像まで作って途中まで記事作っておりましたが、記事をUPする前にドル円は上昇して、記事もボツにした次第です。

各ペアで週1位のエントリーチャンスなので、逃すのは残念ですが、流石に仕事もしながらトレードに生活を全ツッパできません。

その後、高値で何度も抑えられてレンジの値動きになってましたが、前述の日足の高値を一瞬割りましたが、押し目買い勢が、それを許さず一気の上昇。

カウンタートレンドライン超え⇒②では流石に、下落途中でのエントリーで損切りも過大なので、流石にエントリーは不可。

この後、トレードチャンスとして記事にUPしました。

③はリアルタイムでチャート見てましたが、この何度も抑えられている高値ブレイクでのエントリーはリスク大過ぎます。

こういうエントリーされている方に聞きます。どうですか?勝率高いですか?

ここは損切り大きいですし、無理です。

実際、トレードチャンスの記事中でも、高値超えてからの押し目買いを推奨してます。

最後に。

こうやって毎週チャートの振り返りをしていて、エントリーチャンスとしている所を見ると、必ず今回お伝えした「1時間足の移動平均線の転換部分」をチェックしてますし、リアルにエントリーもしております。

これ、ほぼ無意識にやっている領域です。

基本的に、動くところは、本当にこの「1時間足の移動平均線の転換部分」です。

しっかりご自分の目で過去検証されてみることをオススメします。

Twitterでは、ブログでは間に合わないリアルタイムでの相場についての呟きをしております。