私の環境認識足は4時間足、4時間足の押し目、戻り目を15分足で獲りに行くのが私のトレード手法。

ですので、4時間足の方向性を確認するのはかなりトレードを考える上で重要なファクター。

基本はダウで4時間足の方向性を把握しますが、それだけでは、片手落ちになることも。

ダウ以外でその時間足の方向性を確認する方法を解説します。

相場の方向性を確認する基本ツールはダウ。

ダウ理論。トレードを始める際に、誰でも通るトレードの基本。

そのダウ理論の中で法則⑥「トレンドは明確な転換サインが出るまで続く」という有名な、誰もが使っている法則があります。

- 高値切り上げ、安値切り上げが継続する間は、上昇トレンドは継続する。

- 安値切り下げ、高値切り下げが継続する間は、下降トレンドは継続する。

私もこの法則を元にして上位足もそうですし、下位足も方向性を確認しております。

ダウだけでは、相場の方向性を確認するのは危険。

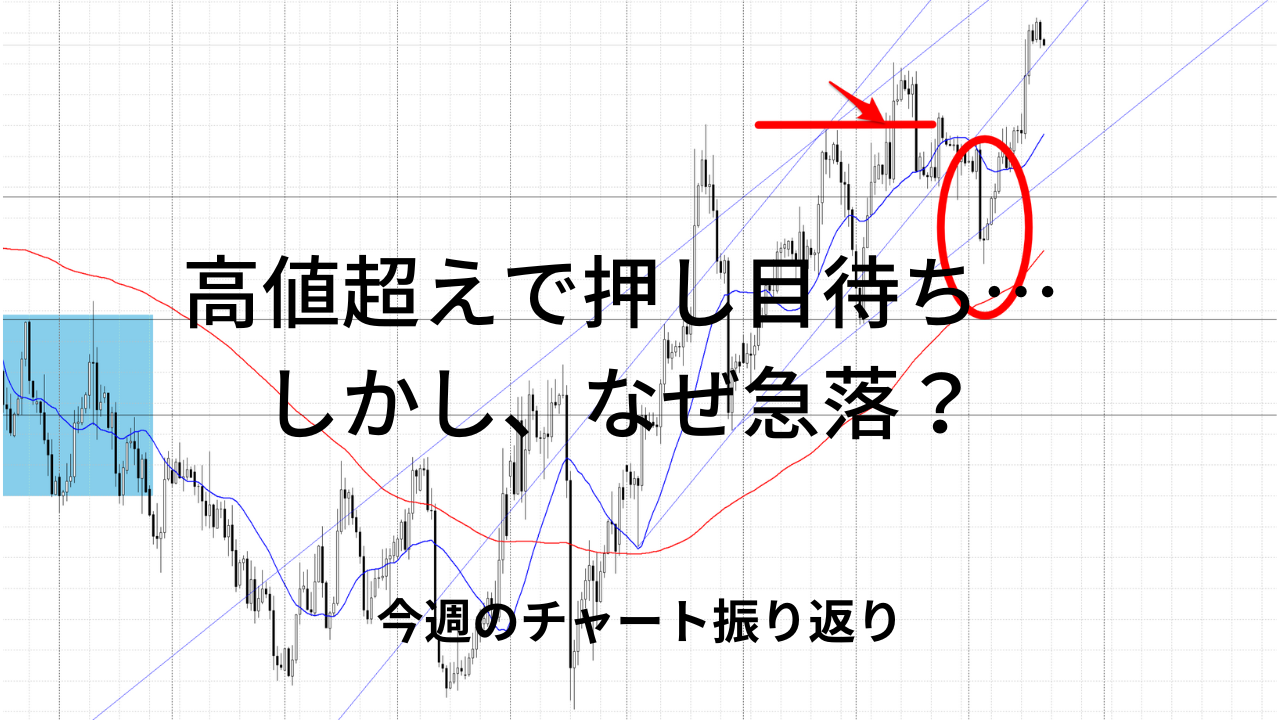

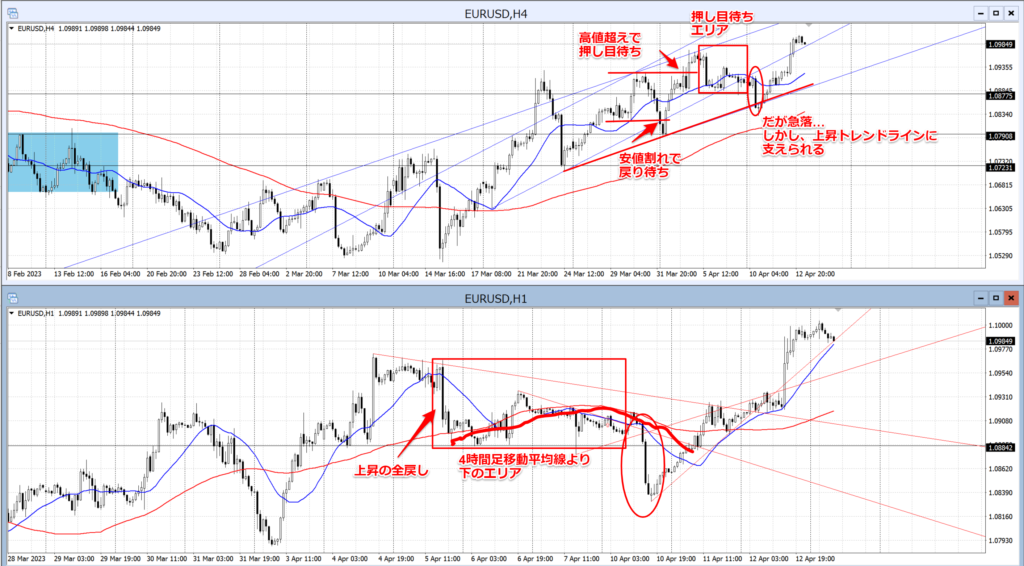

上に示したのは直近のユーロドルの4時間足、1時間足チャート。

上が4時間足で、前述のダウ理論の第6法則で取り上げている通り、高値切り上げ、安値切り上げを継続して、上昇トレンド継続中、トレンドラインもバッチリ効いております。

しかし、細かく見ていくと、書き込みある通り、4時間足で安値割れで戻り待ちに変わったが、その後反転上昇して高値超えで押し目待ちだったが、急落した…。

こういうこと多くないでしょうか?

下の1時間足で、もう少し詳しく見ていくと、上昇分を全部打ち消す所謂、「全戻し」の下げがあったのもポイント。

4時間足では安値を割っていないので、上昇トレンドのままだが、1時間足では安値を割って下げトレンド転換している。

この後1時間足も再度上昇しているので、買い目線ですが、上位足の4時間足の移動平均線をローソク足が割り込んで、戻り売りエリアに入っております。

移動平均線は、ある一定期間の値動きの平均値をトレースしたもの。

違う言い方をすれば、

移動平均線は、ある一定期間のトレーダーの損益分岐点をトレースしたもの。

なので、

- 移動平均線より上のエリアは買い優勢エリア、押し目待ちエリア

- 移動平均線より下のエリアは売り優勢エリア、戻り売りエリア

なのです。

実際、4時間足移動平均線より、下にローソク足があり、4時間足が上昇トレンドの中、急落しました。

その後反転上昇し、4時間移動平均線より、上にローソク足が移動し、その後上昇していきました。

違うチャートでも見ていきましょう。

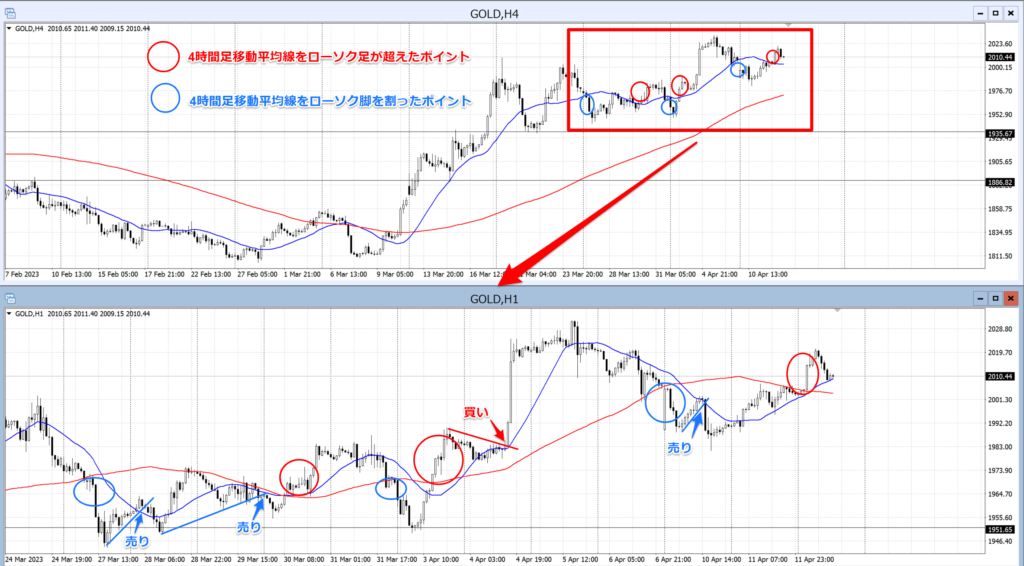

相場環境、伸び切っているところなど考慮しないで、単に4時間足移動平均線での買い優勢エリア、売り優勢エリアだけを見て、GOLDのチャートに買い、売りポイントを書き込みました。

実際、ここでエントリーするか?と言われれば、全部はしませんが、それほど負けないですし、ガツンと取れるところもありますからね。

結論言うと日足レベルで方向が上なので、売りは儲からないというのは、わかりますね。

今回の記事とは、直接関係ないですが、

日足の方向と同じ方向にトレードするほうが、勝率、リスクリワードは高い

です。

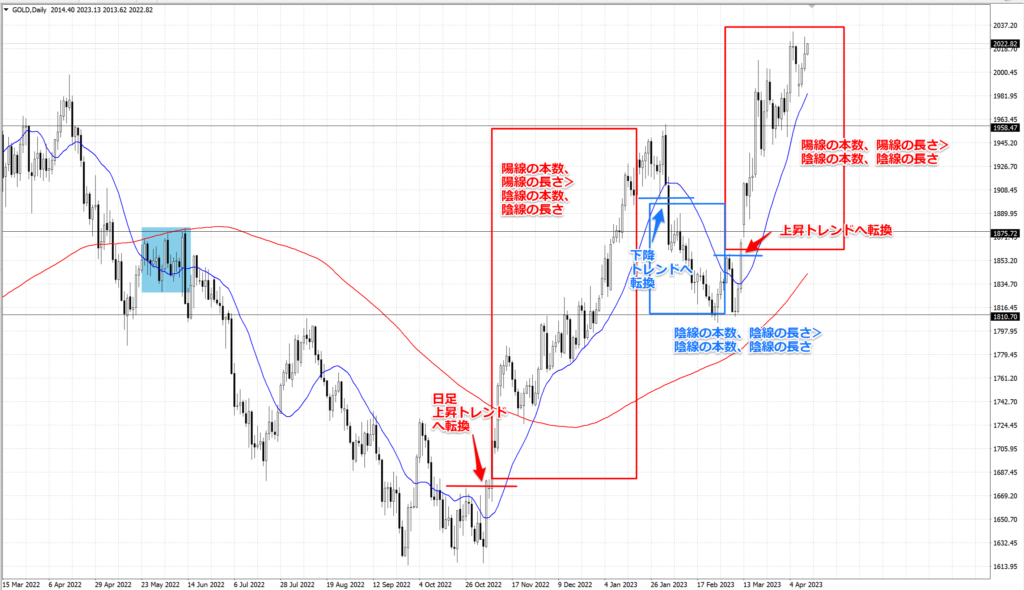

因みにGOLDの日足チャートを見ると

日足の上昇トレンドと、下降トレンド時の、陽線、陰線の本数及び、陽線、陰線の長さを比べてみてください。

- 上昇トレンド時は、陽線の本数、長さ>陰線の本数、長さ

- 下降トレンド時は陰線の本数、長さ>陽線の本数、長さ

当たり前ですけど、上昇トレンド時は買い、下降トレンド時は売りが勝率も良いし、リスクリワードも高いことの証明です。

しっかりチャートを目で確認して腑に落としてトレードできることは良いことです。

相場の方向性を知るのには、最終的にまとめますと、

相場の方向は、基本はダウで知る。

移動平均線の買い優勢エリア、売り優勢エリアでも確認する。

より上位足の方向性に沿って、トレードを考えるのが勝率、リスクリワードも高くなる。

となります。

ドル円 チャート振り返り(23/04/03-07)

ここからは当ブログの恒例企画である1週間のチャート振り返りをやっていきます。

チャート振り返り=毎週行う過去検証です。

毎週、チャートを振り返って見て、チャートの捉え方、エントリーポイントの確認をすることで、トレード力の向上、新たな気づき、トレードのブレの解消に役立ちます。

みなさんも土日のチャートが止まっているときに是非ご自身でやってみてください。

では、ドル円から振り返っていきます。

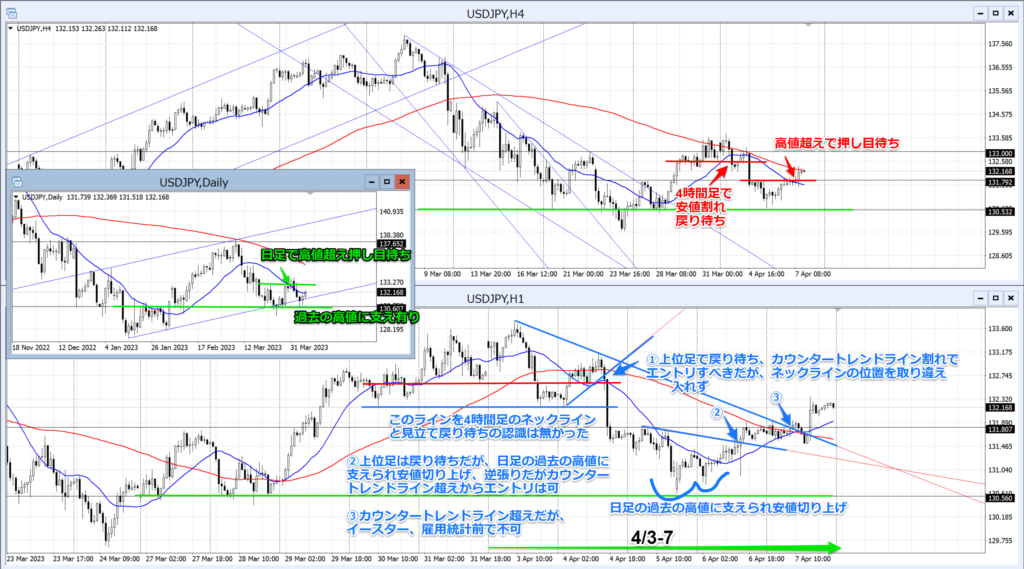

ドル円は日足で高値を超え押し目待ちで過去の高値に支えられ上昇。

4時間足では、安値を割って戻り待ち、その後下げてから過去の日足の高値に支えられ上昇し4時間足の高値超えで押し目待ち。

①は、4時間足で戻り待ち、カウンタートレンドライン割れからエントリー可能だったのですが、その際に私が4時間足のネックラインを取り違えていて、リアルタイムでは買い目線だったのでエントリ出来ず。

ここは今日冒頭で取り上げた4時間足移動平均線をローソク足が割り込んで売り優勢エリアだったのですけどね。

②は、日足の過去の高値に支えられゆったり安値切り上げしてからの上昇、カウンタートレンドライン超えは、上位足は売り目線だが、逆張りを承知の上でエントリーするのはOK。但し、長期間は持てない。

③はイースター休暇で欧米市場が休場、夜には米雇用統計があるので、エントリーは出来ません。

ロンドン・NY市場が休場のときは、市場に流入する資金が少ないため、相場は動かないので静観するのがベター。

ユーロドル チャート振り返り(23/04/03-07)

この週のユーロドルは、日足は高値超えで押し目待ち。

4時間足は先週からの下落が継続して安値割れで戻り待ちだが、過去の高値で支えられ反転上昇。

①は、下落分を帳消しにする全戻しの上昇で4時間足でも大きく安値切り上げなので、上位足は売り目線だが、買える状況。

カウンタートレンドライン超えからのエントリーは有り。

この①からの上昇で、4時間足の高値を超え、押し目待ち。

②は①時間足でゆったりダブルボトム、高値超えからの買いは条件的にはOKだが、損切り大でスルー。

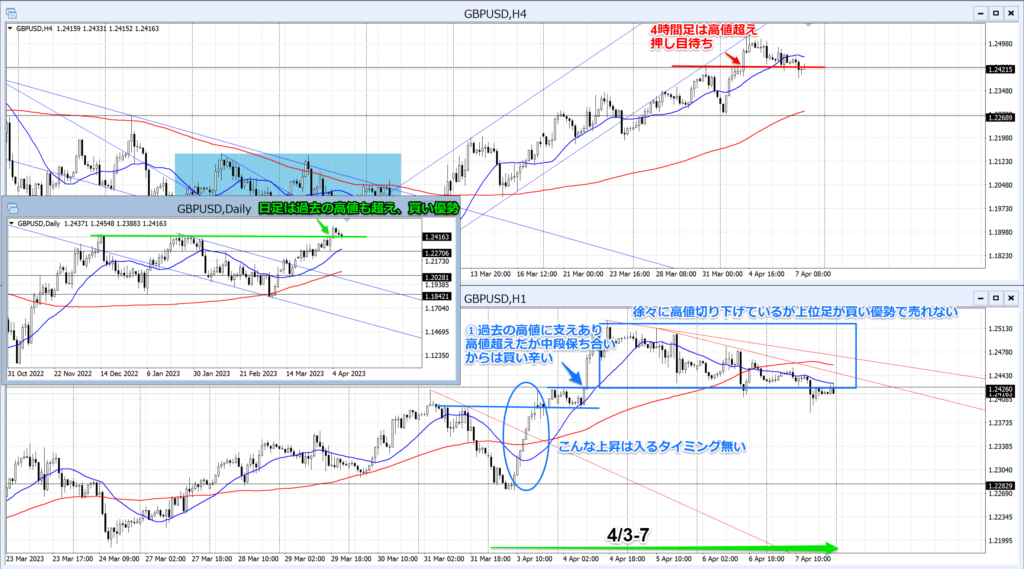

ポンドドル チャート振り返り(23/04/03-07)

この週のポンドドルは、日足は高値更新継続中、押し目待ち。

4時間足では、先週からの下げが過去の日足高値に支えられ急上昇。

途中、過去の1時間足の高値に支えられ、中段保ち合いになり、4時間足高値超えから上昇(①)

4時間足高値ブレイクからのエントリーはリスク高いのでエントリーできず。

上位足(4時間足、日足)の高安値ブレイクでのエントリーは騙しの可能性高く、損切りが大きくリスクリワード合わないのでエントリーしないのがベター。

ここは幸いに綺麗に上抜けてくれましたが、上位足(4時間足、日足)の高安値ブレイクは、下位足で抜けても、4時間足、日足では抜けているかの判断が難しく、その高安値で止められたと見られ急落、急上昇する可能性高いので、勝率も低く、損切りも4時間足、日足の高安値に入れることになるので、過大であり、リスクリワードも合いません。

この後は、なにか上位足の節目に抑えられているわけでなく、過去の日足の高値も超えているので完全に上目線で、売りは考えづらい。

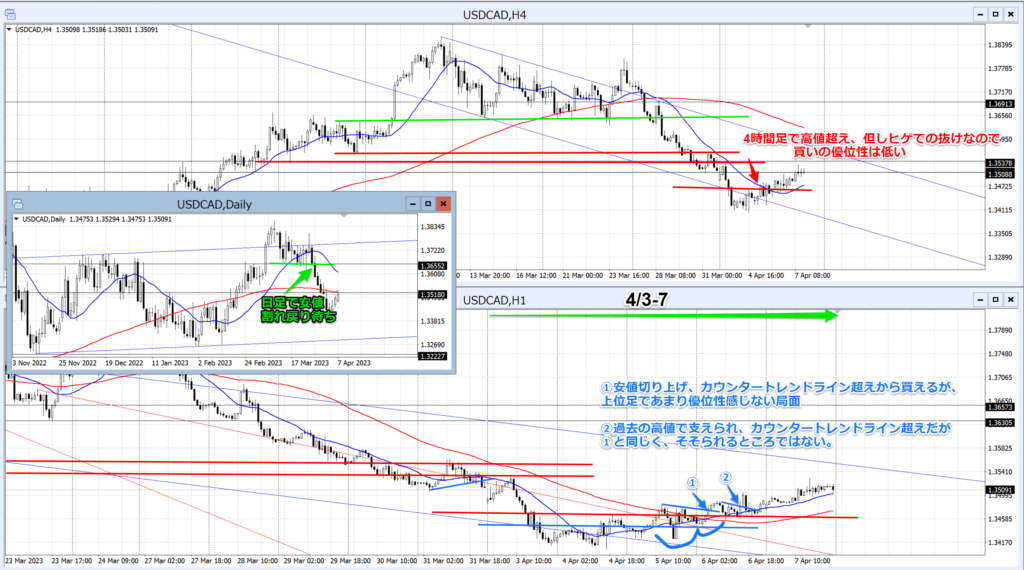

ドルカナダ チャート振り返り(23/04/03-07)

ドルカナダは日足では安値割れで戻り待ち。

4時間足では高値超えだがヒゲだけで抜けたので、押し目買いが入ってくるかは微妙。

①②とエントリーポイントとして紹介しておりますが、リアルタイムでは、日足では売り目線で、この上昇も戻り目を築いているだけで売りたいとは正直思いませんでした。

オージードル チャート振り返り(23/04/03-07)

最後にオージードルです。

日足はようやくはっきりと高値超えてきたので押し目待ち。

4時間足も日足で高値抜けなので当然押し目待ち。

①は、カウンタートレンドライン超えでエントリーできるが、ラインも急だし、NY時間深夜なので事実上エントリー不可。

その後4時間足で安値割れで戻り待ちに変化。

②はネックラインに抑えられ、更にカウンタートレンドライン割れで鉄板的なエントリーチャンスだが、苦手なというか、忙しい朝の時間なのでスルーしてしまいました。

③は、その②のエントリーポイントの節目で抑えられ、カウンタートレンドライン割れでのエントリーチャンスだが、少し伸びているところからでリアルタイムでは着目せず見てませんでした。

④は、③のエントリーポイント近くの節目抑えだったが、4時間足チャートで見ると移動平均線からも乖離し、伸びたところなので、ここもリアルタイムでは見てませんでした。

総括すると、この週かなりエントリーポイントが限られ、私にとっては難しい週。

次回では、もう少し環境認識足とトレード足の関係性、環境認識足をどう見ていくかの記事を書いていきます。

Twitterでは、ブログでは拾い切れないリアルタイムでの値動きなどを呟いてます